Der Königsberger Philosoph Immanuel Kant (1724 – 1804) machte in seiner Kritik der reinen Vernunft (1781) eine bahnbrechende Aussage: Dass nämlich die Gegenstände, die wir erfahren, nicht so sind, wie wir sie erfahren. Vielmehr schreiben wir den Gegenständen der Erfahrung bestimmte Eigenschaften zu. Anders gesagt: Unsere Erfahrung richtet sich nicht nach den Gegenständen, vielmehr richten sich die Gegenstände nach der Beschaffenheit unseres Erkenntnisvermögens.

Wir nehmen zum Beispiel die Dinge in Raum und Zeit wahr, nicht weil Raum und Zeit Eigenschaften der Dinge selbst wären, sondern weil wir gar nicht anders können, als die Dinge in Raum und Zeit zu erfahren. Raum und Zeit sind, so Kant, „reine Anschauungsformen“. Kants „transzendentale Idealität von Raum und Zeit“ ist unter den Philosophen nicht unwidersprochen. Aber für den umsichtigen Investor klingt es doch zunächst „weltzugewandt“, dass der Faktor Zeit bei all unseren Erfahrungen am Werke sein soll.

Recht so. Denn dieser Eindruck erweist ist bei näherer Überlegung als hieb und stichfest. Als handelnde Wesen können wir uns nicht widerspruchsfrei vorstellen, dass es so etwas wie Zeitlosigkeit gibt. Zeit ist immer im Spiel, wenn menschliches Handeln stattfindet. Sie ist ein unverzichtbares Mittel, um Handlungsziele zu erreichen. Für den Investor heißt das: Gleichgültig, ob man in Aktien, Anleihen oder Immobilien investiert, ob man eine aktiv oder passive Investitionsstrategie verfolgt, der Faktor Zeit lässt sich nicht ausblenden.

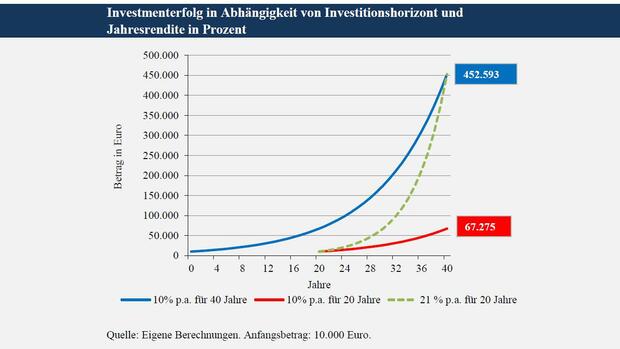

Beispielsweise bei der Festlegung des Investitionshorizontes. Herr A legt heute 10.000 Euro für 40 Jahre zu, sagen wir, zehn Prozent pro Jahr an. Am Ende wird er 452.593 Euro haben – dank des Zins- und Zinseszinseffektes, der über die Zeit wirkt. Herr B fängt hingegen spät mit dem investieren an und kann nur noch 20 Jahre anlegen. Er bringt es bei gleicher Rendite daher nur auf 67.275 Euro. Will Herr B auf die gleiche Endsumme von Herrn A kommen, müsste er schon ein Investment finden, das 21 Prozent pro Jahr abwirft.

Langer Investitionshorizont ist vorteilhaft

Je länger der Investitionshorizont ist, desto entspannter kann der Investor sein: Eine jährliche Rendite von zehn Prozent über 40 Jahre zu erzielen, ist weitaus weniger aufwendig und nervenaufreibend als eine jährliche „Überrendite“ von 21 Prozent für 20 Jahre. Fehlentscheidungen, vor denen man ja als Investor nie gefeit ist, schlagen weniger stark auf den Investmenterfolg durch, je länger der Investitionshorizont ist; und je länger der Investmenthorizont, desto größer auch die Chance, Fehler wieder wettmachen zu können.

Mit dem Investieren sollte man also möglichst früh anfangen. Wer für sich, seine Familie, für die eigenen Kinder oder Patenkinder vorzusorgen hat, sollte keine Zeit verlieren – sondern die Zeit für den Investitionserfolg arbeiten lassen. Und wer als Investor in langen Zeiträumen denkt – von mehr als fünf, zehn oder 20 Jahren –, der hat gute Gründe, auf Unternehmensbeteiligungen, nicht auf Anleihen zu setzen. Zum einen, weil heute die Zinsen weltweit zu niedrig sind, als man mit einem akzeptablen Investitionsergebnis rechnen kann.

Zum anderen ist die Leitung der Unternehmen Ursache und Quelle des volkswirtschaftlichen Wohlstandes. Unternehmen schaffen langfristig Wert, sind in der Lage, ihren Wert im Zeitablauf zu steigern. Wer in Aktien investieren will, muss eine zentrale Entscheidung treffen: Wer meint, nicht besser abschneiden zu können als der Gesamtaktienmarkt, der investiert passiv in einen breit diversifizierten Aktienmarkindex. Wer hingegen meint, er könne den Markt „outperformen“, setzt auf eine aktive Einzeltitelauswahl.

Das "Preis-versus-Wert-Prinzip"

Wer auf passives Investieren setzt, der kauft sich einen Aktienmarktindex oder –ETF und setzt keine Zeit ein, um Analysen anzustellen oder „Marktet-Timing“ zu betreiben. Die verfügbare Zeit nutzt er am besten, um anderen Interessen nachzugehen. Denn der konsequente passive Investor muss davon ausgehen, dass eine auch noch so fleißige Analysetätigkeit seine Investitionsrendite nicht verbessern kann: Man schneidet ja ohnehin nur so gut oder so schlecht ab wie der Gesamtmarkt.

Aktive Investoren haben hingegen gute Gründe, ihre Zeit für eine umfangreiche Analyse einzusetzen. Sie setzen ja darauf, dass man Überrenditen erzielen kann, indem man gezielt in herausragende Unternehmen investiert und die schlechten meidet. Dazu muss man eine möglichst genaue Vorstellung gewinnen über den Wert eines Unternehmens. Diese Information braucht man, ohne sie lässt sich keine sinnvolle Investitionsentscheidung treffen; man muss den Wert des Unternehmens hinreichend genau kennen.

Der aktive Investor braucht Zeit aus einem weiteren Grund: Die Preise an der Börse spiegeln in der Regel deren Werte recht genau wieder. Aber hin und wieder gibt es Phasen, in denen die Preise von ihren Werten abweichen. Derjenige, der eine Aktie zu einem Preis kauft, die deutlich unter ihrem Wert liegt, hat besonders gute Chancen, eine hohe Investitionsrendite zu erzielen – vor allem dann, wenn er Zeit hat, wenn er geduldig abwarten kann, bis der Markt dafür sorgt, dass der Preis dem Wert der Aktie zustrebt.

Und wieder hilft ein langer Investitionshorizont

Das aber kann dauern – und zwischenzeitlich den Investor unter gehörigen (Performance-)Druck setzen. Man denke nur einmal an den Fall, in dem man eine Aktie deutlich unter Wert gekauft hat. Die Zeit verrinnt, die Aktie kommt aber nicht vom Fleck, während der Gesamtmarkt zu immer neuen Höhenflügen ansetzt. Man bleibt hinter den Erfolgen der anderen zurück, fühlt sich als Verlierer – und es wachsen innere Zweifel an der Richtigkeit der getroffenen Investitionsentscheidung.

Je kürzer dann der Investitionshorizont ist, desto größer wird auch der Drang sein, die getroffene Investitionsentscheidung rückgängig zu machen, die ursprüngliche Investitionsidee als falsch zu deklarieren. Das führt dann meist dazu, dass unausgegorene Entscheidungen getroffen werden: Es wird die unterbewertete Aktie abgestoßen, und es wird das gekauft, was die vielen anderen auch kaufen, was aber längst zu teuer geworden ist – und das Ende vom Lied ist eine miese Investitionsrendite.

Zurück zu Kant. Nach ihm sind Raum und Zeit „reine Anschauungsformen“: „Alle Erscheinungen überhaupt... sind in der Zeit und stehen notwendigerweise in Verhältnissen der Zeit.“ Wie immer man auch die Zeit (vernunftmäßig) begründen mag, sie hat für uns empirische Gültigkeit. Wir stehen dem Zeitablauf mit seiner Einmaligkeit und Unumkehrbarkeit nicht unbeteiligt gegenüber – und vor allem für den umsichtigen Investor ist es daher lohnend, sorgsam zu reflektieren, wie die Zeit unseren Investitionserfolg beeinflusst.

Nicht zuletzt auch deswegen, weil uns ein objektives Empfinden der Zeitdauer fehlt: Manchmal rast die Zeit dahin, manchmal dehnt sie sich unerträglich. Dadurch kann die Dringlichkeit, sich mit dem Investieren zu beschäftigen, nur allzu leicht „misserfahren“ werden. Wer sich frühzeitig im Leben – für sich oder auch für andere –, mit den Herausforderungen des Investierens und insbesondere der Bedeutung des Zeitfaktors vertraut macht, der hat eine sehr gute Ausgangsposition, sein Kapital zu mehren.